El período analizado en cifras es el correspondiente a la Administración del Presidente Varela de Panamá. Se presentan los números más importantes y se explican en forma sencilla para que cualquier lego pueda leerlos y analizarlos. La interpretación queda a conveniencia de cada uno; se intentó mostrar los indicadores más sensibles y conocidos por todos para que se puedan evaluar los problemas más importantes que ha enfrentado la Administración Varela heredando un gasto público desenfrenado de la Administración Martinelli y la presión internacional post Panama Papers; por lo mismo se detallan indicadores como el Registro Público, cuya actividad está íntimamente ligada al sector servicios, uno de los más afectados. Un ejemplo podría ser observar el comportamiento de las Sociedades Anónimas vs Fideicomisos: una explicación posible es que los fideicomisos podrían en la práctica suplantar de alguna forma lo que anteriormente cumplía la S.A.

También hacer esta selección de indicadores es al sólo efecto de encontrar alguna explicación posible al efecto conocido en la calle como “estaremos creciendo, pero la realidad es que se siente el efecto contrario”. Una aclaración importante es que a pesar de que puede ser discutible la elección de ciertas actividades para mostrar (Canal, ZLC, Construcción, Puertos estarán en otras series) , ello no implica que los números finales MACRO del país no sean exactamente los mismos números oficiales del gobierno; de hecho, se toman los datos oficiales de distintas instituciones gubernamentales para la elaboración de los gráficos que ilustran esta presentación. Esta es la primera de una serie de indicadores que iremos presentando y actualizando hasta el comienzo del año electoral para anticipar los números con los que lidiará el próximo gobierno, pero también para analizar si los candidatos estarán haciendo promesas que sólo se harán en el aire o que luego no puedan cumplir.

COMPORTAMIENTO MACRO I (PIB – Deuda Pública)

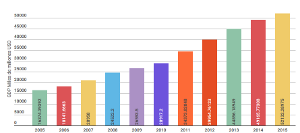

1.- Producto Interno Bruto 2014/17

Si bien en términos de valor absoluto presenta una tendencia creciente sostenida con una desaceleración en aumento para el 2016 (-0.2%) y 2017 (-0.6%), la variación diferencial (valor actual menos valor anterior) muestra una tendencia decreciente, debido a una fuerte caída en el 2015 (-31.2%) seguido de un leve repunte en el 2016 (+2.0%) y una caída moderada en el 2017 (-6.0%).

Esto quiere decir que existe una desaceleración en donde año tras año se crece menos.

- – PIB por Habitante.

Ocurre un fenómeno semejante al anterior debido a que la tasa de crecimiento de la población se mantiene prácticamente constante en un +1.6%

2.- Deuda del Sector Público 2014/17

En términos de valor absoluto presenta una tendencia creciente sostenida con una desaceleración en el 2016 (-4.1%) y una aceleración en el 2017 (+1.4%). En cuanto a la variación diferencial (valor actual menos valor anterior) muestra una tendencia decreciente, debido a la reducción evidenciada en el 2015 (-21.9%) y 2016 (-30.7%), aunque en el 2017 se presenta una subida (+28.4%)

- a – Deuda del Sector Público por Habitante

Ocurre un fenómeno semejante al anterior

3.- Relación Deuda del Sector Público Vs Producto Interno Bruto 2014/17 (#1 y 2)

Al comparar los comportamientos en valor absoluto, ambos presentan una tendencia al alza, siendo un tanto más acelerada la del PIB, lo que determina una brecha creciente favorable. Aunque en términos de variación diferencial, ambas mantienen una tendencia a la baja, siendo un tanto más acelerada la del PIB, lo que crea una situación desfavorable, dado que año tras año la diferencia de crecimiento del PIB es menor frente a un diferencial mayor en la Deuda.

COMPORTAMIENTO MACRO II (Ingreso – Gasto)

1.- Ingresos Corrientes Percibidos por el Gobierno Central 2014/17

El valor absoluto muestra una tendencia creciente prácticamente constante con una desaceleración del -1.0% en el año 2017, hecho que se evidencia en la variación diferencial (valor actual menos valor anterior) que cayó en -7.7% en este último año. Esto quiere decir que el valor diferencial del 2017 disminuyó en B/.37 millones respecto al año anterior.

2.- Gastos Efectuados por el Gobierno Central 2014/17

Considerando el valor absoluto se observa una tendencia creciente, la cual se aceleró en el 2015 por un +11.2% de aumento, que fue controlado en el 2016 con un aumento más moderado de +6.3%, subiendo nuevamente en el 2017 en un +6.8%. Este comportamiento también se refleja en la variación diferencial (valor actual menos valor anterior) que aumentó un +13.8% en el 2017, ascendiendo en B/.93 millones su valor diferencial con respecto al año anterior.

3.- Relación Ingresos Corrientes Vs Deuda 2014/17 (#1 y 2)

Al comparar los comportamientos en valor absoluto, ambos presentan una tendencia al alza, siendo un tanto más acelerada la del Gasto, lo que determina una brecha creciente desfavorable. Este comportamiento se repite en forma acentuada al calcular la variación diferencial, determinando en términos generales que la tendencia del valor diferencial año tras año aumenta para Gasto, mientras que disminuye para los ingresos, determinando una situación altamente preocupante de continuar manteniéndose.

COMPORTAMIENTO MACRO III (PEA)

1.- Población Económicamente Activa – Ocupada 2014/17

El valor absoluto presenta una tendencia creciente durante el periodo 2014 al 2016, quedando estancada en el año 2017 con un crecimiento prácticamente nulo (+0.4%).

En términos de la variación diferencial (valor actual menos valor anterior) la tendencia es a la baja a pesar de un repunte en el 2015, en el año 2017 sufre una pronunciada caída de -82.0%.

2.- Población Económicamente Activa – Total Vs Desocupada

Tasa de Desempleo 2014/17

Considerando que la tasa de desocupación se venía manteniendo medianamente estable, con una media por debajo del 5% desde el 2011 hasta el 2014 (+4.8%), en el año 2015 comienza a evidenciar una tendencia al alza, al llegar al +5.1%, que se continúa manteniendo en forma creciente con un 5.5% y 6.0% para los años 2016 y 2017.

Estos dos indicadores determinan una situación altamente preocupante ya que impacta directamente en un deterioro en el “bolsillo” y por ende en el crecimiento de las personas que conforman la población panameña.

3.- Población Económicamente Activa Vs Población No Económicamente Activa.

Si los resultados anteriores (#1 y 2) son preocupantes, la situación se agrava al comparar la PEA con la Población del País, en donde se viene identificando en los últimos años un aumento de la población NO Económicamente Activa y una disminución en la “SI” Económicamente Activa, lo que pone de manifiesto un evidente desasosiego de la población en general frente a la oferta laboral formal.

COMPORTAMIENTO MICRO DE ALGUNOS INDICADORES ESPECIFICOS 2014/17

1.- Registro Público

- a – Registro de Sociedades Anónimas Inscriptas, Disueltas, Fusionadas y Quiebras

La cantidad absoluta de sociedades anónimas registradas desde el 2014 presenta una tendencia levemente decreciente, a pasar de un repunte en el 2015 de +29,1%, que fue seguido por dos caídas consecutivas; una de -13.3% en el 2016 y otra de -20.2% en el 2017.

Al verificar la variación diferencial sufrida año tras año, la tendencia decreciente se acelera vertiginosamente presentando una disminución diferencial en el 2016 (unas 5 mil) seguida de otra en el 2017 (aproximadamente 1,800).

Este comportamiento pone en una situación de alerta al mercado relacionado con el rubro.

1.b – Registro de Sociedades Extranjeras Inscriptas, Disueltas, Fusionadas y Quiebras

En este caso el registro se mantiene tanto la cantidad absoluta como la variación deferencial con tendencias de crecimiento sostenido, un tanto más acentuado en las cantidades diferenciales.

Si bien estos resultados son altamente alentadores y óptimos, su volumen no constituye un elemento de peso en el mercado.

Este último gráfico de comportamiento se puede catalogar como ideal, digno de tratar de reproducir, ejemplificando lo que es un crecimiento sostenible.

- c- Registro de Fideicomisos Inscriptos y Disueltos

La cantidad absoluta presenta una tendencia sostenida al alza y al igual que la variación diferencial, a pesar de los altibajos sufridos.

- d- Registro de Propiedades Hipotecadas , Traspasos y Creadas

La cantidad absoluta de propiedades hipotecadas registradas desde el 2014 presenta una tendencia en baja sostenida, teniendo una fuerte disminución en el 2015 (-19.7%) seguida de una leve en el 2016 (-0.7%) y otra pronunciada de -14.4% en el 2017. En cuanto a la variación diferencial sufrida año tras año, la tendencia es altamente decreciente cayendo vertiginosamente la cantidad diferencial en el 2015 (más de 110 mil), con un repunte en el 2016 (unas 33 mil) para volver a caer en el 2017 en aproximadamente 19 mil,

Este comportamiento pone en una situación de alerta al mercado dedicado directamente con el rubro y otros relacionados indirectamente como el mercado de la construcción, inmobiliario y bancario.

- – Registro Automotor

Si bien la cantidad absoluta de registro de automotores se mantuvo con una tendencia de leve alza entre el 2014 y 2016, en el año 2017 sufrió una fuerte caída de -38.4%. Al calcular la variación diferencia año tras año, dicha caída fue preanunciada en el 2016 en donde la cantidad diferencial disminuyó en unas 2 mil, para terminar, precipitándose con aproximadamente 5 mil en el 2017.

Este comportamiento pone en una situación de alerta al mercado relacionado .

2.- Tasa de Ocupación Hotelera

La tasa de ocupación hotelera viene presentando una sostenida tendencia a la baja, producida por una caída de -3,7% en el 2015, seguida de otra más pronunciada de -4.9 en el 2016, para terminar con una mucho más débil en el año 2017 de 0.5%, cerrando con una tasa de ocupación de 46.9%.

Si bien la cantidad de habitaciones disponibles se viene incrementando en los últimos años, pasando de 30,600 en el 2016 a 31,500 en el 2017, lo que representa un aumento del +2.8%, la ocupación viene disminuyendo, creando una situación preocupante para el sector.

3.- Activos Promedio Neto del Centro Bancario Internacional CBI

Si bien el valor absoluto de los activos presenta una tendencia creciente sostenida, al graficar la variación diferencial se pone de manifiesto una fuerte desaceleración, producida por una caída en el valor diferencial en el 2016 (unos 6,000 millones) y 2017 de alrededor de 4,000 millones.

4.- Volumen Negociado en el Mercado de la Bolsa de Valores

En términos absolutos el volumen negociado presenta una tendencia constante de leve alza desde el 2014, a pesar que en el 2017 sufrió una caída de -34.1% (unos 2,500 millones) repercutiendo en una desaceleración, que se confirma con la tendencia a la baja de la variación diferencial impulsada por una fuerte caída en el 2017 (-219.0%).

Add Comment