Cada vez que alguien se vuelve demasiado grande y muy importante, los otros jugadores que no pueden competir por sí mismos llaman a un desafiador. Esto es cierto en los deportes, negocios, e incluso para la moneda.

Debido a que el dólar es tan grande e importante, los países más pequeños estaban contentos cuando se lanzó el euro para proporcionar un contrapeso y desafiar la posición del dólar.

El euro en última instancia, dio ese equilibrio, pero nunca logró destronar el dólar como la principal moneda de reserva del mundo. El euro se utiliza en el 30 por ciento de todos los pagos globales, según el proveedor de pagos SWIFT; el dólar sigue siendo el número uno, con un 40 por ciento.

Pero, ¿qué pasa con la moneda china, el yuan, la que el banco de inversión HSBC predijo que se convertiría en la tercera mayor moneda de comercio mundial para el 2015, es el último desafiador a la posición superior del dólar? No tanto.

Sólo el 16 por ciento del comercio chino se liquida en yuanes, o renminbi (RMB), y la proporción de pagos globales ocupa el sexto puesto en sólo 1,78 por ciento, detrás del dólar, euro, libra, yen e incluso el dólar canadiense.

Para ser justos, el liderazgo de China nunca pidió que el yuan alcanzara el dólar. Fueron principalmente los voceros occidentales como HSBC que miró el crecimiento económico del país y lo aplicó a la moneda.

Muchos expertos también pensaron que el yuan tendría un papel más fuerte después de la elección de Donald Trump en noviembre pasado.

“Ya no es el dólar de EE.UU. el único refugio de seguridad. Hay una alternativa, el renminbi”, dijo Daryl Guppy, CEO de la plataforma de entrenamiento de mercado financiero Guppytraders, a CNBC en noviembre.

Cualidades de la reserva

Pero, ¿qué tiene que ser o hacer una divisa para convertirse en la moneda de reserva del mundo? ¿El yuan calificará alguna vez, y el liderazgo chino está presionando para reemplazar al dólar?

Según un informe del banco de inversión Natixis, hay cuatro funciones que una moneda exitosa necesita cumplir tanto para el sector privado como para el público.

El primero es ser un medio de intercambio. Para los pagos del sector privado, ya vimos que la participación del RMB es minúscula en comparación con el euro y el dólar. Incluso el uso del RMB en el comercio y la inversión en China es relativamente pequeño y ya no crece, según el informe.

Los pagos del sector público entre los gobiernos y los bancos centrales se realizan a través de líneas de intercambio (swap) de bancos centrales. Permiten a los bancos centrales de diferentes países emitir dinero que no es suyo. Por ejemplo, durante la crisis financiera de 2008, la Reserva Federal proporcionó al banco central mundial una liquidez de hasta 620 mil millones de dólares. Las líneas de swap de China ascienden a 430.000 millones de dólares, pero casi nunca se utilizan.

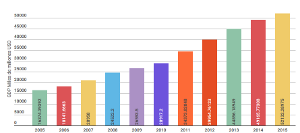

La segunda función es ser una tienda de valor, para que los actores privados puedan invertir su dinero en activos de yuan como acciones y bonos y preserven su poder adquisitivo. También aquí, la posesión extranjera de las acciones chinas no es muy grande, en torno al 0,8 por ciento, y para los bonos chinos, sólo ligeramente mayor al 2 por ciento. Los depósitos y préstamos de bancos extranjeros en China también han estado cayendo desde 2014.

Para el sector público de valor, esto es, la tenencia de divisas por parte de los bancos centrales mundiales, la participación del yuan es del 1 por ciento, a pesar de la admisión a finales de 2016 a la canasta de derechos especiales de giro (DEG) del Fondo Monetario Internacional (FMI). El dólar todavía toma la parte del león en el 64 por ciento.

La tercera función es la llamada unidad de cuenta. Esto significa que las facturas comerciales, por ejemplo, se emiten en RMB y luego se pagan en RMB en lugar de dólares. También aquí, incluso para Australia, uno de los mayores socios comerciales de China, sólo el 0,5 por ciento de las exportaciones a China se facturan en RMB.

Para la unidad oficial de cuenta, otro país necesitaría vincular su moneda al RMB, pero dada la relativamente cerrada cuenta de capital de China, esto aún no ha sucedido. Por lo menos el RMB es ahora parte del DEG, que funciona como una unidad de cuenta para el FMI, pero sólo tiene un 10,9 por ciento de peso.

Por último, la moneda debe haber desarrollado mercados de renta fija donde los pagos pueden ser estacionados en forma de depósitos bancarios o bonos.

Y mientras que la emisión local de bonos corporativos chinos es fuerte, los extranjeros no están comprando, y el mercado de bonos del gobierno chino continúa siendo pequeño en comparación con los de Estados Unidos y Europa.

Además, los depósitos bancarios en RMB en los llamados centros globales de compensación también están cayendo. En Hong Kong, por ejemplo, sólo el 5 por ciento de todos los depósitos bancarios están en RMB y 37 por ciento en dólares.

Esto, sin embargo, no es una decepción para el régimen chino, sino más bien para sus animadores occidentales. Los chinos siempre han favorecido una solución internacional para reemplazar al dólar estadounidense, específicamente en forma de DEG, como lo pidió el gobernador del banco central chino, Zhou Xiaochuan, en un discurso pronunciado en 2009 en el Consejo de Relaciones Exteriores.

Por lo tanto “El objetivo deseable de reformar el sistema monetario internacional, es crear una moneda de reserva internacional que esté desconectada de las naciones individuales”, dijo.

Desconectado del dólar, sí, pero no conectada al yuan.

Original del artículo escrito por Valentin Schmid, aquí

Add Comment