Scott Hodge es el presidente de la Tax Foundation, uno de los centros de pensamiento más influyentes en la compleja esfera política de Washington DC. Durante las dos últimas décadas, Hodge se ha ganado el reconocimiento de políticos, periodistas, inversores y analistas gracias a su reputación como un pensador innovador, pragmático y reformista.

Durante el último lustro, la organización que preside ha liderado la batalla intelectual a favor de la aprobación de una reforma fiscal en Estados Unidos. GCC Views se ha entrevistado con él para conocer los entresijos del proceso y entender mejor las implicaciones de la nueva situación para la economía norteamericana y el resto del mundo.

P: ¿En qué momento decidieron ir a por todas y reivindicar una reforma fiscal tan profunda?

Creíamos que era el momento de actuar, de impulsar una reforma tributaria de calado. El tema lo habíamos puesto en la mesa desde hace al menos cinco años. Ya entonces logramos que en el Congreso se empezase a hablar de estas cuestiones con mucha intensidad. Nuestra inspiración venía de la reforma de 1986, liderada por Ronald Reagan, que partía de un enfoque neutral desde el punto de vista recaudatorio, pero aspiraba a conseguir un cambio sustancial en la forma de recaudar ingresos, para hacer el proceso mucho más eficiente.

P: ¿Qué obstáculos se enfrentaron?

Cuando empezamos a estudiar los planes de reforma fiscal que se estaban proponiendo en el ámbito legislativo nos encontramos con que las ideas que se estaban barajando no iban por mal camino en lo tocante a la simplificación de la regulación impositiva, pero no contribuían a disparar el crecimiento.

Por ejemplo, se proponían se modificaciones en las reglas de cálculo del Impuesto de Sociedades que, si bien ayudaban a reducir el tipo general del gravamen, también acababan con deducciones muy necesarias para impulsar la actividad empresarial, como por ejemplo las reglas de depreciación o las exenciones aplicadas a determinadas inversiones. Si se hubiese aplicado aquella propuesta, no habríamos logrado cambios económicos tan profundos como los que estamos viendo.

P: ¿En qué se traducía ese enfoque pro-crecimiento?

Hacía falta otro tipo de perspectiva. Desde un primer momento, defendimos que la reforma fiscal debía reunir varias cuestiones: una rebaja dramática del Impuesto de Sociedades, un refuerzo de las deducciones a las inversiones empresariales y un giro hacia un modelo territorial de tributación, lo que implica dejar de gravar las rentas percibidas por las compañías estadounidenses en el extranjero. Para tener más apoyo político, también propusimos un recorte del Impuesto sobre la Renta y de otros aspectos, pero esa era la guinda del pastel, no el objetivo prioritario.

P: ¿Cómo lograron marcar la agenda en medio de unas elecciones presidenciales tan polémicas?

Quisimos influenciar el proceso de reforma fiscal desde el primer momento. Nos pusimos en contacto con los candidatos que aspiraban a la Presidencia y que querían apoyar una rebaja tributaria. Les dimos acceso directo a nuestro equipo de expertos y a nuestro sistema de modelización macroeconómica, que permite estimar el impacto de distintas propuestas. Esto fue de gran utilidad, porque seis candidatos del Partido Republicano aceptaron el ofrecimiento y entraron en una “competencia” por lograr la propuesta más atractiva. Entre ellos estaba la campaña de quien luego fue elegido presidente, Donald Trump.

En paralelo, empezamos a trabajar con Paul Ryan, un congresista clave desde hace años. El trabajo que hicimos junto a él y Kevin Brady sirvió para avanzar también por la vía legislativa. Después de los comicios, Ryan fue elegido portavoz de la Cámara de Representantes, de modo que supimos trabajar con las personas más adecuadas. Obviamente, una reforma así no se consigue fácilmente, pero el esfuerzo merece la pena y el acierto fue enfocar todo planificando a largo plazo.

P: ¿Qué balance hace de la reforma que finalmente se ha aprobado?

A nivel nacional, creo que hemos conseguido algo histórico. No es una reforma perfecta, pero sí es una reforma muy importante. Se acerca mucho a lo que defendíamos desde la Tax Foundation. Hay elementos de la ley que deben ser rectificados y mejorados, obviamente, pero ahora la conversación ha girado hacia los territorios subnacionales de la Unión, de modo que hemos empezado a trabajar con distintos gobiernos estatales que quieren mejorar su clima fiscal de modo similar a lo que ha ocurrido en el plano federal.

P: En Nueva York y California tienen mucho miedo, porque la reforma fiscal les obligará a competir fiscalmente con mucha más fuerza.

Hasta ahora, los excesos de su sistema tributario estatal se enmascaraban debajo de deducciones que permitían compensar esos impuestos a la hora de hacer la declaración federal. Eso va a cambiar y la competencia fiscal va a dispararse de forma exponencial. Nueva York, California… no lo van a tener fácil. Ya llevan años perdiendo a millones de trabajadores por motivos fiscales, de modo que las nuevas reglas acelerarán esa tendencia.

P: ¿Y qué supone la reforma para el resto del mundo?

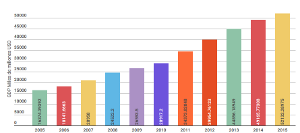

La última vez que Estados Unidos rebajó su Impuesto de Sociedades, la OCDE vivió una auténtica “guerra fiscal”. Todos los países desarrollados bajaron su fiscalidad empresarial. En el mundo emergente tomaron nota poco después y se produjo un fenómeno similar. Espero que la reforma de 2018 sea evaluada en 2028 como el principio de una nueva oleada de rebajas fiscales que condujo a un mejor clima tributario para todos. Una economía como Estados Unidos, con tanta influencia en el resto del mundo, ha convertido el 21% en el nuevo estándar con el que habrá que competir.

P: ¿Y qué supone esta reforma para los centros financieros internacionales?

Hay 800.000 millones de dólares de dinero de empresas estadounidenses que están en el extranjero, en efectivo, y que ahora pueden volver, gracias a las nuevas reglas de repatriación. Esos 800.000 millones serán una gran inyección para la economía americana, pero al mismo tiempo supondrán una descapitalización importante para jurisdicciones en las que, durante los treinta últimos años, se han acumulado esos ingresos.

Los paraísos fiscales y los centros financieros internacionales ayudan a facilitar la canalización de inversiones a lo largo y ancho del Planeta. Y, mientras haya diferencias fiscales entre unos y otros territorios, siempre habrá quien busque hacer negocios a través jurisdicciones que brinden un clima fiscal y económico más atractivo.

Add Comment